[기업분석] 국내 유일 웨이퍼 제조사 SK실트론, 장기 수요 기대되는 이유

언젠가부터 반도체가 “산업의 쌀”로 불리기 시작했다. 모든 기술의 근간이 되기 때문이다. 냉장고, 스위치 등 비교적 단순한 제품부터 스마트폰, PC 등 디바이스에도 반도체가 탑재된다. AI, 5G통신, IoT 기술 등을 구현하기 위해서도 반도체가 필요하다. 나아가 서버, 데이터센터와 같은 인프라도 반도체에 의해 운영된다. 반도체와 기술은 떼려야 뗄 수 없는 사이다.

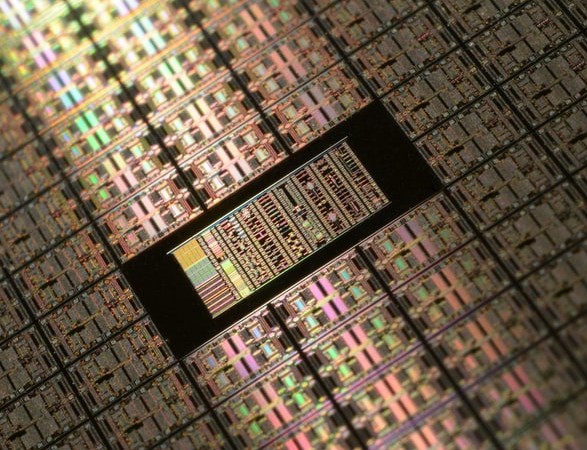

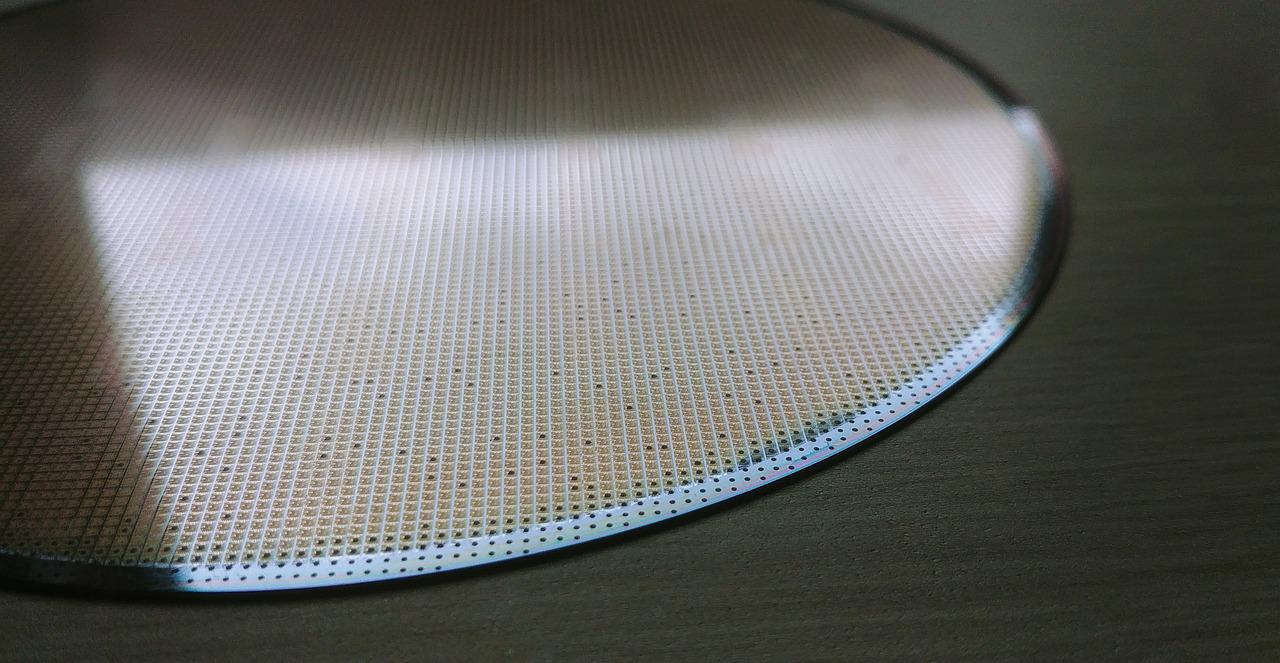

반도체는 웨이퍼(Wafer)라는 이름의 넓고 얇은 기판에 만들어진다. 웨이퍼가 없으면 반도체를 생산할 수 없다. 지난해 상반기 반도체 수요 확대로 웨이퍼 제조사가 공급난에 시달리자, 주요 반도체 위탁생산(파운드리) 기업은 일제히 생산 단가를 인상했다. 웨이퍼와 반도체 시장의 상관관계를 보여준 단적인 사례다.

국내에서는 유일하게 SK실트론이 웨이퍼를 공급하고 있다. SK실트론은 1983년부터 웨이퍼 사업을 영위해 온 기업으로, 주인이 몇 차례 바뀌면서 SK의 품에 안겼다.

국경 넘은 수요가 성장 동력

과거 SK실트론은 LG그룹 소속이었다. 1990년 LG그룹은 미국 화학회사 몬산토로부터 웨이퍼 사업을 인수했고, LG실트론이라는 이름으로 재탄생시켰다. 이후 2017년 SK그룹이 LG실트론 지분 51%를 매입했고, 사명을 SK실트론으로 변경했다. 당시 LG실트론의 실적이 좋지 않았기 때문에, LG그룹은 해당 기업을 매각하기로 결정했다.

당시 SK그룹은 반도체 수직계열화를 꾀하고 있는 상황이었다. SK그룹은 2011년 하이닉스반도체(현 SK하이닉스), 2015년에는 반도체용 가스 생산업체 OCI머티리얼즈(현 SK머티리얼즈)를 인수했다. 여기에 SK실트론도 인수하면서 자체 반도체 생산 체제를 갖췄다.

SK그룹의 웨이퍼 사업 확대는 긍정적인 영향을 미쳤다. SK실트론의 매출과 영업이익은 반도체 불황기에 접어든 지난해 4분기를 제외하고 꾸준히 증가했다.

거시경제 영향을 제외하고, SK실트론을 둘러싼 시장 상황은 긍정적이다. 먼저 우리나라 반도체 산업은 제조에 특화돼 있다. 이는 곧 웨이퍼 수요가 많음을 의미한다. 국내에만 해도 삼성전자, SK하이닉스, DB하이텍 등 여러 생산업체가 존재한다. 이들이 모두 웨이퍼 생산업체의 고객사다.

SK실트론은 국내뿐만 아니라 해외 시장에도 손을 뻗고 있다. 글로벌 주요 기업이 보조금 정책에 맞춰 미국, 유럽 등지에 반도체 생산라인을 늘리는 중이다. 각 공장이 가동되면 웨이퍼 수요도 늘어나게 된다. 그만큼 SK실트론을 찾는 반도체 제조업체도 늘어날 전망이다.

반도체 제조업체는 통상 복수의 웨이퍼사로부터 재료를 공급받는다. 공급망 안정화 때문이다. 한 기업에 문제가 발생했을 경우, 빠르게 이를 대체해 반도체 생산량에 미치는 부정적인 영향을 최소화하기 위함이다. SK실트론도 마찬가지로 주요 글로벌 고객사에 웨이퍼를 납품하고 있다. SK실트론 공시자료에 따르면, 전체 매출의 59%가 해외에서 발생하고 있다.

2021년 말 기준 세계 12인치(300mm) 웨이퍼 시장점유율은 SK실트론이 18%로 세계 3위를 기록했다. 1, 2위는 일본 신에츠와 섬코로, 각각 29.8%, 24.8%의 시장점유율을 달성했다.

SK실트론에 따르면, 웨이퍼 사업은 기술 진입장벽이 높은 분야다. 불순물이 섞이지 않은 웨이퍼 결정을 만드는 과정에서 높은 기술 역량을 요구하는 것이다. 회사는 결정 결함 여부를 측정하는 결정도, 불순물 함유 여부의 청결도, 평평한 정도를 나타낸 평탄도 기술에 강점이 있다고 강조했다.

핵심은 품질 개선·신사업

현재 SK실트론이 다루고 있는 사업 분야는 크게 메모리용과 시스템반도체 등 비메모리용으로 나눌 수 있다. 폴리시드 웨이퍼(Polished Wafer)는 순도가 매우 높은 실리콘 기둥을 자르고 세척해 얇은 판 형태로 만든 제품을 말한다. 200~300mm 정도의 크기로 만들어진다. 폴리시드 웨이퍼는 D램, 낸드플래시 등 메모리에 주로 사용된다.

폴리시드 웨이퍼 위에 실리콘 단결정을 증착하면 에피텍셜 웨이퍼(Epitaxial Wafer)가 된다. 다시 말해, 에피텍셜 웨이퍼는 실리콘 층이 한 층 더 붙은 기판을 말한다. 이는 주로 이미지센서나 로직 칩 등 비메모리반도체에 주로 사용된다. 시스템반도체 시장이 메모리에 비해 약 2배 가량 크다는 점을 감안하면, 에피텍셜 웨이퍼 수요가 많음을 알 수 있다.

SK실트론은 실리콘 웨이퍼 외에도 차세대 시장 진출 계획을 가지고 있다. 회사는 지난 2020년 미국 듀폰으로부터 실리콘 카바이드(SiC) 웨이퍼 사업부를 인수했다. 디바이스 내 전력을 제어하는 전력반도체 수요가 증가할 것이라는 전망 때문이다. SK실트론은 공시자료를 통해 “향후 전기차 시장 성장과 함께 SiC 웨이퍼 수요도 확대될 것”이라고 예측했다.

SiC보다 전력 효율성이 더 높은 갈륨 나이트라이드(GaN) 웨이퍼 사업에도 손을 뻗었다. SK실트론은 2022년 10월 영국 글로벌 에피텍셜 웨이퍼 제조업체 IQE와 전략적 협약을 체결했다. 당시 양사는 고객사 맞춤형 GaN 웨이퍼를 공동 개발하고, 아시아 시장 확대에 나서겠다고 밝혔다. 기존 실리콘 웨이퍼에 국한되지 않고 신시장 진출에 팔을 걷어 붙인 셈이다.

SK실트론 관계자는 “아직 SiC나 GaN은 시장 자체가 초기 단계이기 때문에 가시적인 성과를 보기 위해서는 시간이 필요하다”며 “하지만 여전히 투자를 지속하고 있어 기대할 만하다”고 전망했다.

이 관계자는 또 “웨이퍼의 품질은 반도체 수율과 직결되기 때문에 고객사는 고품질의 제품을 납품하는 웨이퍼 제조사와 거래하려 한다”며 “SK실트론은 올해로 업력 40년이 됐는데, 지속해서 품질을 개선하면서 앞선 고객사와 격차를 줄이고 있다”고 설명했다.

증권가에서도 SK실트론을 비롯한 웨이퍼 제조업체의 미래를 긍정적으로 보고 있다. 한 반도체 시장 전문가는 “세계 각국의 반도체 지원법으로 공장이 세워지고 있고, 각 공장에서 만들어내는 반도체는 고성능화하고 있다”며 “장기적으로 웨이퍼 수요는 늘어날 수밖에 없는데, 업계에서도 거시경제 상황을 제외하면 웨이퍼 실적에 기대를 걸 만하다고 보고 있다”고 말했다.

글. 바이라인네트워크

<배유미 기자>youme@byline.network

[무료 웨비나] 아이덴티티 보안 없는 보안 전략은 더 이상 안전할 수 없습니다

◎ 일시 : 2025년 7월 15일 (화) 14:00 ~ 15:30

◎ 장소 : https://bylineplus.com/archives/webinar/53537